Альтернатива вкладам

Реклама

(текст предоставлен рекламодателем)

Тех, кто успел открыть вклад в начале 2016 г., пожалуй, можно поздравить с неплохой инвестицией. В сентябре Банк России снизил ключевую ставку до 10%, и средняя ставка по вкладам (по 30 крупнейшим банкам) со сроком привлечения свыше 1 года, согласно данным Банка России, упала с 8,93 в январе до 6,97% в ноябре.

Тем, кто надеется, что ставка по банковским вкладам в 2017 году будет расти, Банк России недвусмысленно намекнул, что рассчитывать на это не стоит — «необходимо поддержание текущего уровня ключевой ставки до конца 2016 года, с возможностью ее снижения в I-II квартале 2017 года».

Это значит, что с высокой вероятностью ставки по депозитам в банках уже к середине года (если не раньше) сползут еще ниже. Нефть растет, инфляция снижается, и держать ключевую ставку высокой Банку России нет смысла.

Если ставка по банковскому вкладу на уровне 5-6% вас устроит, дальше можете не читать.

Для всех остальных рассказываем, как эффективно «припарковать» деньги в этом году с гарантией надежности от государства и потенциальной доходностью до 29%.

Государственные облигации — наше всё!

Если понижение ключевой ставки означает понижение ставок по вкладам, то по облигациям государственного займа (ОФЗ) картина принципиально иная — если ключевая ставка Банка России снижается, то повышается доходность по этим бумагам.

Например, ключевая ставка ЦБ РФ в начале года была 11%, сейчас она составляет 10%. Инвесторы, которые вложились в двадцатилетние ОФЗ в начале 2016 года, в конце года из-за снижения ставки на 1% получили доход порядка 15–16%. Если бы ставка снизилась на 2 %, то доход был бы в два раза больше. «Но почему же у гособлигаций такая доходность, ведь ставка по купону у них на уровне 6–7%?» — спросит подкованный инвестор. Все верно, ставка купонного дохода невысокая. Дело в том, что на ожиданиях снижения ключевой ставки растет стоимость самой облигации! В настоящий момент рыночная стоимость этих бумаг значительно ниже номинала, и при политике, которую сейчас проводит ЦБ, облигации имеют значительный потенциал доходности на горизонте от 2 лет — до 29% годовых (!). При этом ОФЗ под гарантии государства еще надежнее, чем банковские вклады.

Если все так просто, почему большинство предпочитает банковские вклады?

Дело в том, что далеко не каждый может самостоятельно собрать доходный портфель из облигаций, разобраться с ценами, которые могут меняться, сроками погашения и офертами, рассчитать купонный доход и общую доходность. Но заниматься этим не обязательно, если подключится к стратегии «Депозит+» — управляющие «ФИНАМа» формируют портфель из федеральных облигаций с высокой чувствительностью к снижению процентных ставок. Потенциальная доходность портфеля составит до 29% годовых —не только за счет купонных выплат, но и вследствие роста рыночной стоимости облигаций.

Но и это еще не все — доходность увеличивается, если облигации купить на средства, заведенные на индивидуальный инвестиционный счет. В этом случае инвестор получает гарантированный государством вычет в размере 13% от внесенных на счет средств и необлагаемый налогом доход по государственным облигациям!

Как подключиться к стратегии:

- Обратиться в компанию «ФИНАМ»

- Минимальный порог инвестиций: 300 000 рублей.

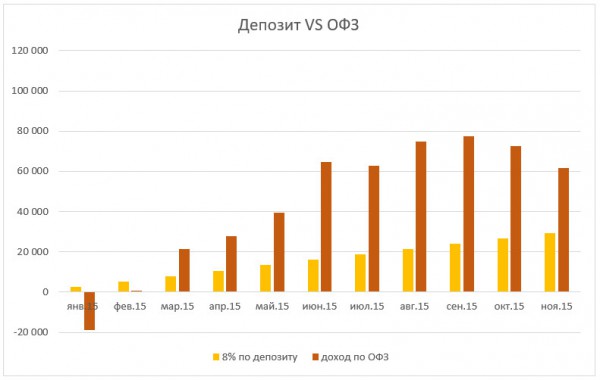

- Ниже график сравнения депозита и ОФЗ.

- Момент старта январь 2016 года.

- Стартовая сумма 400 000 руб.

- Депозит под ставку 8% годовых.

- Покупка ОФЗ на счет ИИС.

Справочная информация.

Сначала заключают договор на первую часть вклада. И ты уже как бы повязан. Потом приходит другой менеджер и начинает рассказывать о выгодах инвестиций. Если внимательно прочитать договор, то выясняется, что вернуть деньги раньше указанных трех лет можно с вычетом 25% от вложенной суммы! То есть практически сажают на крючок. Если прочесть договор страхования жизни (на 25 страницах мелким шрифтом), то можно увидеть, что страховка не выплачивается при наличии таких заболеваний как диабет, сердечно - сосудистые заболевания, госпитализация в этом году и т.п. То есть надо быть абсолютно здоровым человеком. Но кроме этого страховка не выплачивается если вы военный, пожарный, нефтяник, охранник (!) и т.п., если занимаетесь спортом (бокс, альпинизм, мотокросс, горнолыжным и т.п. Не знаю, найдется ли хотя один из ста человек, удовлетворяющий этим условиям. То есть страховку в случае вашей смерти родственникам будет получить практически невозможно. Банк конечно тщательно проверит ваши увлечения. Что интересно, договор, заключенный в банке, оказался договором с какой-то страховой компанией.

Теперь о «высокой» доходности. Она рассчитывается по формуле, в основе которой индекс котировок. Он публикуется в вашем личном кабинете. Так вот: за истекшие пол года он у меня в минусе! И я сомневаюсь, что в условиях спада экономики он будет расти. Слава богу, что хоть обещают через три года вернуть вложенное. Таким образом вы просто отдаете банку на три года свои денежки. Хорошо, если за это время он не рухнет.

С удовольствием подскажу: "Физическим лицам [...], погашение ГКО и ОФЗ производилось согласно первоначальным условиям обращения облигаций, то есть в отношении физических лиц и некоторых юридических лиц никакого отказа государства от долговых обязательств не было;"

(относительно доллара была, конечно, девальвация очень сильная но тут нет принципиального отличия от сбережений под подушкой или на вкладе)

[/QUOTE]

подробнее можно? А то у меня в 1998 двести долларовых полтинников вполне себе сохранились. Вот с рублями засада тогда случилась... При том, что мантры во всех СМИ были такого формата 😶quot;рубль стабилен, американскую экономику ждет скорый крах, Китай нам поможет"...

Доверять кому угодно в вопросах денег - дело весьма ненадежное.

А вклад в "квазигосударственном" Сбербанке - надежнее? А в другом банке? Может гарантии АСВ надежнее, чем долг, по которому полностью отвечает государство? Наличные рубли? Наличные доллары? Наличные евро? Вклад в иностранном банке? Квартира? Металлическое или бумажное золото? Облигации иностранных эмитентов?

По любому из этих активов можно придумать совершенно реалистичный сценарий, при котором вы потеряете часть сбережений на определенном горизонте. Можно только отсортировать их по степени риска и выбрать приемлемый.

С удовольствием подскажу: "Физическим лицам [...], погашение ГКО и ОФЗ производилось согласно первоначальным условиям обращения облигаций, то есть в отношении физических лиц и некоторых юридических лиц никакого отказа государства от долговых обязательств не было;"

(относительно доллара была, конечно, девальвация очень сильная но тут нет принципиального отличия от сбережений под подушкой или на вкладе)

Реальная ставка по офз сейчас в пределе 10%. Если на вторичке покупать реально еще меньше выходит.

SGordon , по сути с почти любой. Думаю меньше чем 50-100 смысла нет- телодвижения не окупятся

Фэйк. Показан доход за первый год по ИИС +13% вычета.

Реальная ставка по офз сейчас в пределе 10%. Если на вторичке покупать реально еще меньше выходит.

SGordon , по сути с почти любой. Думаю меньше чем 50-100 смысла нет- телодвижения не окупятся

Да нет, они честно пишут, план: "Управляющие «ФИНАМа» формируют портфель из федеральных облигаций с высокой чувствительностью к снижению процентных ставок. Потенциальная доходность портфеля составит до 29% годовых —не только за счет купонных выплат, но и вследствие роста рыночной стоимости облигаций."

План простой и понятный А: накупить облигаций, вероятно с далекой датой экспирации (2020+), ибо близкие малочувствительны к снижению процентных ставок. Б: надеяться, что в экономике РФ все будет ок и ЦБ РФ понизит инфляцию и ставку. Ц: продать подросшие облигации (+купонный доход). Я выше приводил пример, где такая операция в 2016м сработала (при этом несколько брокеров - в том числе и рекламодатель, емнип, прогнозировал ситуацию и предлагал такую инвестидею).

Проблема только в том, что риски подробно не описываются, при которых план не сработает (и какие варианты будут у инвестора, если риски материализуются - например, выходить с убытком или ждать экспирации). Это (на мой непрофессиональный взгляд) - не на 100% профессионально. 😉

Это хрень полная

Это слишком безаппеляционное утверждение для сложного инструмента 😄

1) Именно в прошлом году именно предложенная стратегия, направленная на ожидания снижения ставок, вполне сработала. Выпуск ОФЗ 26207 можно было купить в феврале по 890 рублей и продать через несколько месяцев по 1000 рублей. Это десятки процентов в год (правда в такой операции возникнет налог). Что не значит, конечно, что и в этом году так будет.

2) Калькулятор доходности показывает, что текущая доходность облигаций к погашению сейчас все же чуть повыше, до 10%.

3) Да, подписывать на "стратегии" без четкого понимания, что именно будет делать управляющий - не стоит. 😄

и ИИС - вполне нормальная штука для доли инвестиций на российском рынке... а гособлигации в России действително гораздо более долгсрочны, чем корпоративные. т.е. в рекламе много правды в фактах... НО вот по советам...

насчет активно управляемых портфелей... при уважении к рекламодателю, позволю себе сдержанный скепсис -) ну и рекламодатель прославился площадкой для спекуляций...

я все же продолжу вкладываться в индексные ЕТФы. где да, индекс акций и етф на золото - находятся в "противофазе" индекс акций и облигаций - также не коррелируют жестко. что оставляет возможность спокойной пассивной ежегодной разовой ребалансировки через докупание до целевой % структуры портфеля -)

в общем, не пытайтесь обыгрывать рынок, господа! -)

А вот где вы это делаете? (ну если хозяин блога не возражает против упоминания имен конкурентов без ссылок в обсуждениях рекламного поста 😄 ) А то на российском рынке ETF два с половиной.

1) Да, "доходность к погашению" (если купить ОФЗ по текущей цене, дождаться окончания срока облигации, получить от государства ее номинал, и получить по ходу дела все купонные выплаты) будет несколько выше банковского вклада (7-12%). Да, такую доходность вы будете знать в момент покупки. Да, надежность гособлигаций можно считать сравнимой с гарантиями АСВ. Да, на мой взгляд рекламодатель - один из крупных и известных брокеров, к которому вполне можно идти.

2) Да, получить от государства обратно 13% налога - выгодно и само по себе практически безрисково.

3) НЕТ, расчет на рост стоимости облигаций - не безрисковая стратегия. Если ЦБ РФ не будет понижать ставки, то рост стоимости облигаций может не случиться. И тогда вам либо нужно будет ждать весь срок облигаций, или продавать их с убытком. Если интересно, вы сами можете разобраться чисто логически их стратегию на простом примере. Представьте, что кто-то вам продает ценную бумагу за 1000 рублей, обязуется каждый год платить по ней 100 рублей и вернуть через 10 лет 1000 рублей. Вдруг через день после покупки банки в нашей стране понижают ставку до 5% годовых. По какой цене мне становится выгодно выкупить у вас эту бумагу (если вдруг вам понадобиль деньги)? А если вдруг ставки (как в 2014м) прыгают до 25%, то по какой цене мне будет выгодно у вас выкупить это бумагу (если вдруг вам понадобились деньги)?